Autónomos (Ley 12/2022) permite a este colectivo realizar unas aportaciones máximas anuales de hasta 5.750 euros, sumando tanto sus aportaciones a un Plan Individual como al PPES. Ya existen 19 PPES de autónomos registrados en la Dirección General de Seguros y Fondos de Pensiones (DGSFP), y se prevé que su oferta siga aumentando en los próximos meses, para que los más de tres millones de autónomos que hay en España puedan beneficiarse de este nuevo instrumento de ahorro.

Los Planes de Pensiones ofrecen además una importante ventaja fiscal para aquellos que los suscriben por el derecho a la reducción de la base imponible del IRPF, ya que las aportaciones que el trabajador realice a su Plan (con límites máximos anuales) se reducen de los ingresos del ejercicio, reduciendo así la tributación.

Gracias a los PPES, los autónomos pueden realizar aportaciones adicionales a Planes hasta alcanzar un límite total de 5.750 euros anuales, para deducirse en IRPF el total de aportaciones hasta la menor de las cantidades entre el 30% de sus rendimientos netos de trabajo y actividades económicas, o esos 5.750 euros.

Desgravaciones antes del 31 de diciembre

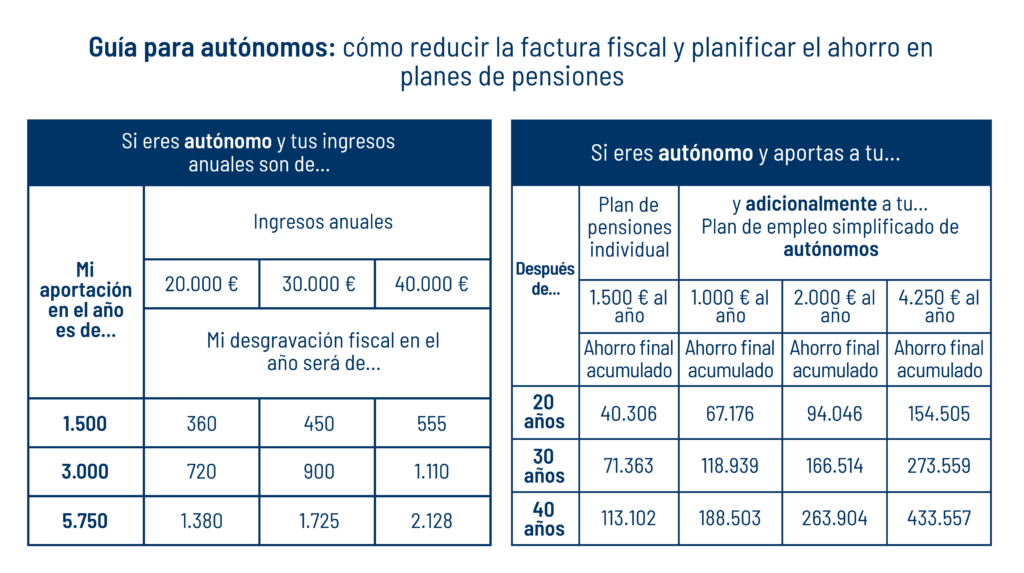

En la siguiente tabla se calcula la desgravación fiscal a la que puede acogerse un trabajador autónomo, según las aportaciones realizadas a Planes de Pensiones, según los tipos de gravamen vigentes por tramos de ingresos e importe aportado a Planes. Como ejemplo:

- Un autónomo que realice una aportación de 1.500 euros antes de final de año, y tenga unos ingresos de 20.000 euros anuales, podría reducir su factura fiscal por aportación a Planes en 360 euros. Si ese mismo autónomo aportase el importe máximo desgravable (5.750 euros), la desgravación alcanzaría 1.380 euros.

- Si los ingresos anuales del autónomo fueran 40.000 euros anuales, la desgravación correspondiente a una aportación de 1.500 euros sería de 555 euros y con el máximo de aportación (5.750 euros), ese ahorro fiscal se incrementaría hasta los 2.128 euros.

Los Planes de Pensiones son productos financieros de ahorro a largo plazo que tienen un carácter finalista, es decir, están diseñados para cubrir determinadas contingencias, principalmente la jubilación. Se trata de un productos de carácter complementario que, de ninguna manera, podrá sustituir al sistema público de pensiones, por lo que ningún contratante o trabajador pueden renunciar a sus derechos y obligaciones con la Seguridad Social al hacerse partícipe de un plan de pensiones.

Los Planes de Pensiones son productos financieros de ahorro a largo plazo que tienen un carácter finalista, es decir, están diseñados para cubrir determinadas contingencias, principalmente la jubilación. Se trata de un productos de carácter complementario que, de ninguna manera, podrá sustituir al sistema público de pensiones, por lo que ningún contratante o trabajador pueden renunciar a sus derechos y obligaciones con la Seguridad Social al hacerse partícipe de un plan de pensiones.